Denna sida uppdateras ej utan är densamma som vid IPO:n i juni 2021.

IPO 2021 Inbjudan till att teckna aktier i SaveLend Group AB

Introduktion till SaveLend Group

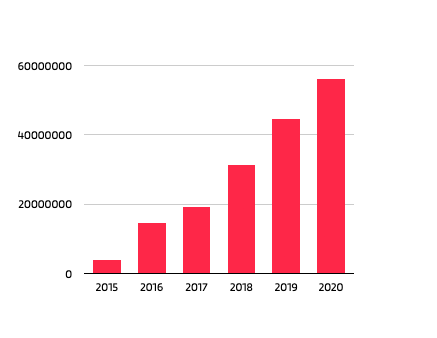

SaveLend Group är ett svenskt snabbväxande fintechbolag inom segmentet peer-to-peer-lending (“P2P”). SaveLend Group är moderbolaget i en koncern som totalt består av sju bolag. Bolaget grundades 2014 av VD Ludwig Pettersson som efter finanskrisen 2008/2009 började leta efter alternativa placeringsformer. Ludwig såg att P2P möjliggjorde direktinvesteringar i krediter med mycket god avkastning för privatpersoner som inte tidigare varit möjligt. Från lanseringen 2014 med en anställd på ett kontor i Gävle har Bolaget vuxit till 46 heltidstjänster med kontor och verksamheter i Sverige, Polen och Finland. För räkenskapsåret 2020 uppgick intäkterna till 56,4 MSEK (44,8 MSEK), en ökning med 26 % från föregående år.

Bolagets mission är att skapa ett ekosystem där sparare, investerare, företag och konsumenter effektivt kan erhålla värde samt dra nytta av varandra. Visionen är att bli ett av Europas ledande fintechbolag genom att löpande erbjuda nya attraktiva produkter och tekniska lösningar.

SaveLend Group utmanar de etablerade finansiella aktörerna, som banker och andra finansiella institut, framförallt genom innovativa produkter men också genom tillgänglighet och pris. Bolagets produkter och tjänster vänder sig till privata och institutionella investerare, privatpersoner och företag som söker kredit, samt stora och små transaktionsintensiva organisationer. SaveLend Group är verksamma inom två definierade marknader i Europa, alternativ finansiering som uppgår till cirka 156 miljarder SEK och fakturatransaktioner som enligt Bolagets egen uppskattning uppgår till cirka 400 miljarder SEK. Verksamheten utgår från två egenutvecklade plattformar; en investeringsplattform och en faktureringsplattform.

För att bland annat säkerställa fortsatt tillväxttakt genom internationell expansion, ökad försäljning och förbättrad varumärkeskännedom, vill Bolaget genomföra en börsintroduktion på Nasdaq Frist North Growth Market. SaveLend Group har även en uttalad förvärvsstrategi för att stärka sin marknadsnärvaro. Bolaget har historiskt genomfört lyckade förvärv, exempelvis genom uppköpet av faktureringsplattformen Billecta 2018.

Innehållet på den här sidan uppdaterades senast i maj 2021.

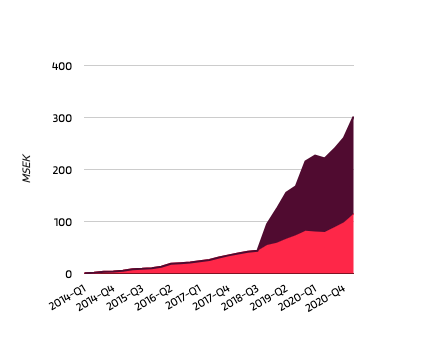

Kapital på investeringsplattformen

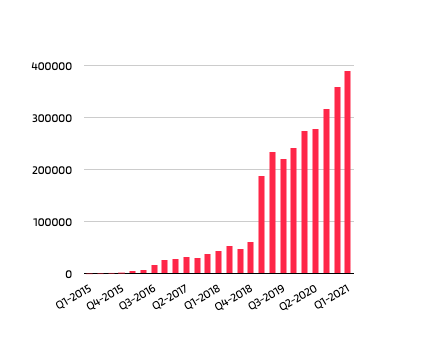

Antal fakturatransaktioner på faktureringsplattformen

Omsättningsökning sedan lansering

Kort om Erbjudandet

Inbjudan till teckning av aktier i SaveLend Group AB inför notering på Nasdaq First North Growth Market. Hagberg & Aneborn Fondkommission är bolagets emissionsinstitut. Välkommen att teckna aktier i Bolagets IPO via länkar nedan. Teckningsperioden börjar 14 maj 2021.

Teckningskurs

Teckningskursen uppgår till 7,50 SEK per aktie.

Bolagsvärde

Cirka 285 MSEK före Erbjudandet.

Minsta teckningspost

Anmälan om teckning av aktier ska avse lägst 700 aktier, motsvarande 5 250 SEK. Därefter sker teckning i valfritt antal aktier.

Teckningsperiod

14 maj 2021 till 28 maj 2021.

Utspädning

Vid full teckning i Erbjudandet och den riktade emissionen kommer antalet

aktier i SaveLend Group att öka från 38 026 263 aktier till 44 726 263 aktier, vilket motsvarar en utspädningseffekt om 14,98 procent.

Teckningsåtaganden

Erbjudandet omfattas av teckningsåtagande uppgående till cirka 35,25 MSEK, motsvarande cirka 75 procent av Erbjudandet, från befintliga aktieägare och externa investerare som har åtagit sig att teckna aktier till samma villkor som övriga investerare i Erbjudandet.

Finansiell rådgivare

Corpura Fondkommission AB